Kurz nach meiner “keep it simple” Unternehmensanalyse wurden die Zahlen für das FY 2019 veröffentlicht. Dabei gab es nicht nur zum ersten mal pro forma Zahlen für ein selbstständiges Naked Wines sondern auch ein Update zu den Verkaufsverhandlungen des Retailgeschäfts. Höchste Zeit meine Unternehmensanalyse einer Überprüfung zu unterziehen.

Verkauf Majestic Retail

Wie bereits von mir vermutet soll der ganze Bereich veräußert werden (inkl. Commercial und Lay & Wheeler). Einen Teilverkauf hätte aus meiner Sicht auch keinen Sinn ergeben. Es sind mehrere Bieter noch im Rennen und ein Verkauf wird über den Sommer angestrebt. Was nun überrascht:

If we don’t complete a sale over summer, we intend to continue to run Majestic independently through the important Christmas and New Year season before restarting the process in 2020.

Ich vermute Rowan Gormley (CEO von Majestic Wine) will den Druck auf die Bieter ein wenig erhöhen. Das könnte aber im Umkehrschluss bedeuten, dass die gebotenen Preise weniger hoch sind als die mindesten veranschlagten 100 Mio £. Er behält auf jeden Fall mit der getätigten Aussage das Heft in der Hand. Er macht den Bietern außerdem klar, dass nicht um jeden Preis verkauft werden muss. Es wurde zudem die Dividende bis zu einem erfolgreichen Verkauf ausgesetzt. Für meine Bewertung setze ich nun eher den unteren Wert des zu erzielenden Verkaufspreis an (100 Mio £).

Pro forma Zahlen Naked Wines

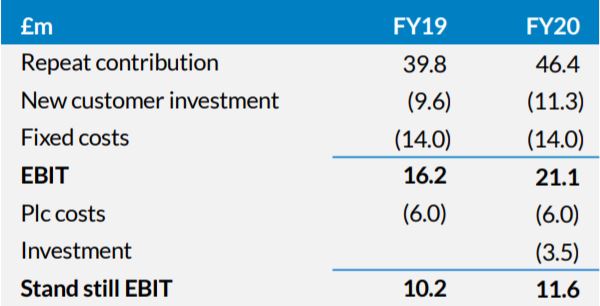

Erstmals wurden nun also pro forma Zahlen für einen selbstständigen Geschäftsbereich Naked Wines veröffentlicht:

Was ich bei meiner “keep it simple” Analyse gar nicht auf dem Schirm bzw. übersehen hatte, sind die neuen anteiligen “Plc” Fixkosten. Das sind zentrale Unternehmenskosten welche nun direkt anteilig Naked Wines zugeordnet werden (IT-Systeme, Rechtsabteilung, Personalabteilung etc.). Das sind reale Kosten, welche man in der Bewertung berücksichtigen sollte.

Schauen wir uns nun das “stand still” EBIT an. In meiner Unternehmensanalyse habe ich es “EBIT ohne Investitionen” genannt. Falls Naked Wines nicht mehr in Wachstum investieren würde, käme dieses EBIT am Ende des Tages heraus:

Im Vergleich zu meiner Analyse wurde das stand still EBIT neu definiert. Es werden nun alle Investitionen dazugezählt, welche für ein Erhalt des EBIT notwendig sind. Ich finde die neue Rechnung eigentlich sehr logisch. Auch klingt es komplizierter als es ist.

Ein kleiner Erklärungsversuch:

Laut Präsentation erhält man im ersten Jahr nach den Investitionen in neue Angel für jeden investierten Euro ca. 79% Beitragsanteil direkt zurück. Der wiederkehrende Beitragsanteil wird mit ca. 81% angegeben. Das sind die Käufe von “alten” Angels. Bei einem wiederkehrenden EBIT Anteil von 39.8 Mio £ zieht man nun 19% ab. Die resultierenden 7.56 Mio £ Beitragsanteilreduktion muss man nun durch neue Investitionen wieder erhöhen. Um auf den gleichen Beitragsanteil zu kommen, müssen wir nun 9.6 Mio £ investieren (7.56/9.6=79%). Hier nun bei ähnlicher Rechnung der stand still EBIT der letzten Jahre (ohne Plc Kosten):

Update Unternehmensanalyse

Wie gehen wir nun mit diesen neuen Informationen um, und was bedeutet dass für meine Unternehmensanalyse? Ich will vorerst den Weg “keep it simple” verlassen und eine, basierend auf den pro forma Zahlen, realistische Bewertung für Naked Wines durchführen. Generell fällt es mir sehr schwer ein junges schnell wachsendes Unternehmen zu bewerten. Zum einen muss teilweise massiv investiert werden (siehe Amazon, Zooplus etc.), zum anderen würde jede DCF Bewertung (wenn man die Investitionen nicht berücksichtigt) bei Wachstumszahlen von 20-40%/Jahr langfristig in die Irre führen. Wie könnte man jetzt also bei der Bewertung vorgehen?

Alex Nieberding setzt dafür z.B. den selben Umsatzmultiplikator (0,9xUmsatz) wie bei der damaligen Übernahme 2015 durch Majestic Wine an. Das wären bei einem Umsatz im FY19 von 178 Mio £ dann ca. 160.2 Mio £. Bei meiner “keep it simple” Variante bin auf ca 186 Mio £ gekommen.

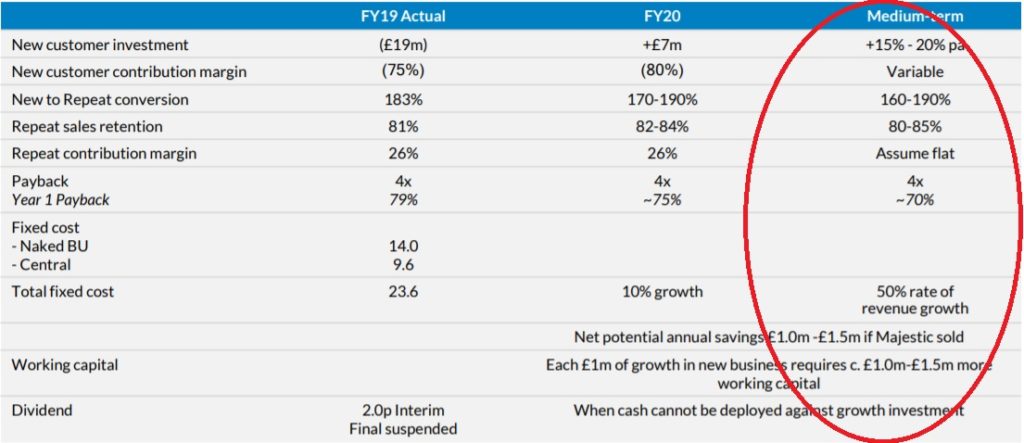

Ich möchte allerdings nun tiefer ins Detail gehen. Schauen wir uns an was das Management selbst zum mittel- bis langfristigen Ausblick sagt:

Die zentralen Fixkosten sollen mit einer Rate von 50% vom Umsatzwachstum wachsen. Bei Verkauf von Majestic Retail könnten diese auch um 1-1.5 Mio £ niedriger liegen. Der wiederkehrende Beitragsanteil soll bei 80-85% befinden. Der im ersten Jahr nach Investitionen erhaltende Beitragsanteil soll bei 70% liegen. In der Präsentation der FY19 Zahlen gibt Naked Wines an, bei gleichbleibend wachsenden Investitionen den Wiederkehrenden Beitragsanteil in den nächsten 5 Jahren verdoppeln zu können (Seite 39).

Bewertung

Bei meiner Bewertung versuche ich nun den “stand still” Cashflow nach Steuern und vor Investitionen zu ermitteln. Ich gehe außerdem davon aus, dass die mittelfristigen Planungen des Managments realistisch und eher konservativ sind. Man darf nicht vergessen, dass Rowan Gormley Naked Wines gegründet hat und absolut fähig ist. Deshalb habe ich folgende Annahmen getroffen:

- Umsatzwachstum 15% jährlich

- Fixkostenwachstun 7,5% jährlich (50% vom Umsatzwachstum)

- Steuerquote 30%

- Nicht cash wirksame Abschreibungen (aus dem GB 2018 fortgeführt)

- Wiederkehrende Beitragsquote 80% (konservativ)

- Beitragsanteil nach einem Jahr 70% (konservativ)

- gleichbleibendes Net Working Capital für “stand still”

- keine Schulden

Mit den getroffenen Annahmen erhalten wir folgende Tabelle für die nächsten 5 Jahre:

| in Mio £ | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

|---|---|---|---|---|---|---|

| Umsatz | 178 | 205 | 235 | 271 | 311 | 358 |

| Ergebnis Marge (wiederkehrend) | 22,5% | 22,5% | 22.5% | 22.5% | 22.5% | 22,5% |

| Wiederkehrendes Ergebnis | 39,8 | 46,2 | 53 | 61 | 70 | 80,5 |

| Investitionen für "stand still" | 9,6 | 11,2 | 15 | 17,4 | 20 | 23 |

| Fixkosten | 20 | 22,6 | 24.3 | 26,1 | 28 | 30,1 |

| Stand still Ebit | 10,2 | 12,4 | 13,7 | 17,5 | 22 | 27,4 |

| Abschreibungen | 4,328 | 4,328 | 4,328 | 4,328 | 4,328 | 4,328 |

| Angenommene Steuerquote | 30% | 30% | 30% | 30% | 30% | 30% |

| Stand still Cashflow | 10,2 | 11,7 | 12,6 | 15,3 | 18,4 | 22,2 |

Wir erhalten einen angenommenes Cashflow Wachstum für die nächsten 5 Jahren (vor echten Investitionen) von 16,8% jährlich. Die Abschreibungen beziehen sich auf den Kauf von Naked Wines 2015 und sind nicht cashwirksam. Die echten Kosten sind die zentralen Kosten wie bereits geschrieben.

It’s all about the money! Ich werde nun den oben erhaltenen stand still cashflow über die nächsten 10 Jahre diskontieren. Ich erwarte 13% als Rendite (10% + 3% Inflation). Dabei nehme ich ein Wachstum von 15% in den ersten 5 Jahren, und 10% in den Jahren 5-10 an:

| stand still Cash Flow 2019 | 10.2 Mio £ |

| Diskontsatz | 13% |

| Wachstum 1-5 Jahre | 15% |

| Wachstum 5-10 Jahre | 10% |

| Endwachstumsrate | 3% |

| Summe aller CF's | 205 Mio £ |

|---|

Mit der DCF Methode anhand der pro froma Zahlen von Naked Wines komme ich auf eine heutige Bewertung aller zukünftigen Zahlungströme von 205 Mio £.

Nehmen wir nun die 100 Mio £ vom angenommenen Retail Verkauf und ziehen davon die Nettoverschuldung von 15.5 Mio £ ab, erhalten wir eine Nettoliquidität von 84.5 Mio £.

Bei 74.5 Mio ausstehenden Aktien und einem derzeitigen Kurs von 270 GPp erhalten wir eine Marktkapitalisierung aller Geschäftsbereiche von 201.15 Mio £. Jetzt ziehen wir davon die Nettoliquidität ab und wir erhalten den derzeitigen Marktwert für Naked Wines (nach angenommenen Retailverkauf):

201.15 Mio – 84.5 Mio = 116.65 Mio £

Zusammenfassung

Das neue stark wachsende Unternehmen Naked Wines wäre mit der vorgestellten Methode derzeit 43% unterbewertet (116.65/205). Das entspricht lustigerweise in etwa meiner “keep it simple” Analyse…

Wow, hochinteressante Analyse. da sollte man ja irgendwann wieder in die Bereiche des bisherigen Höchstkurses von 470 p kommen.

Allerdings bleiben die Brexit-Risiken bestehen.

Schöne Analyse, danke!